Veľa ľudí rozmýšľa, či sa im oplatí životné poistenie alebo nie. Prinášam niekoľko racionálnych a matematických argumentov, kde sa odpoveď dozviete.

V praxi sa stretávam s rôznymi názormi klientov na životné poistenie. Je to asi najmenej príťažlivý produkt pre ľudí. Väčšina ho má za niečo, čo považuje za nutné zlo. . Tentokrát som si posvietil na najčastejšie argumenty klientov, pre ktoré si myslia, že životné poistenie sa vôbec neoplatí. V nasledujúcich riadkoch vám ukážem, že aj životné poistenie môže mať matematický zmysel.

Mne sa nemôže nič stať

Prvá veľká skupina ľudí, ktorá životné poistenie neuznáva. Ja ich volám supermani. Myslia si totiž, že práve im sa nič nestane. Nakoľko je životné poistenie do veľkej miery postojová záležitosť, nemám vo zvyku ľudí presviedčať. Problém je ale, že mnohokrát nevieme, čo nevieme. Možno by ste sa na problematiku poistenia pozerali inak, ak by ste vedeli že:

- počet pravidelne sledovaných kardiologických pacientov je na Slovensku vyše 700 000, pričom ešte v roku 2009 ich bolo niečo menej ako 450 000!

- na Slovensku máme vyše 350 000 pacientov sledovaných na cukrovku

- 25% pacientov s prekonanou náhlou cievnou mozgovou príhodou tvoria ľudia mladší ako 60 rokov a až 15 % pacientov sú mladší ako 40 rokov

- takmer jedna tretina pacientov po mozgovej príhode zomiera do jedného roka, približne 50% z tých, ktorí prežijú, majú trvalý neurologický deficit a niečo cez 25% je trvalo odkázaných na rodinných príslušníkov alebo na dlhodobú starostlivosť

- každý rok novodiagnostikujú sklerózu multiplex vyše 2000 Slovákom, pričom najčastejšie sa objavuje vo veku od 18 do 40 rokov

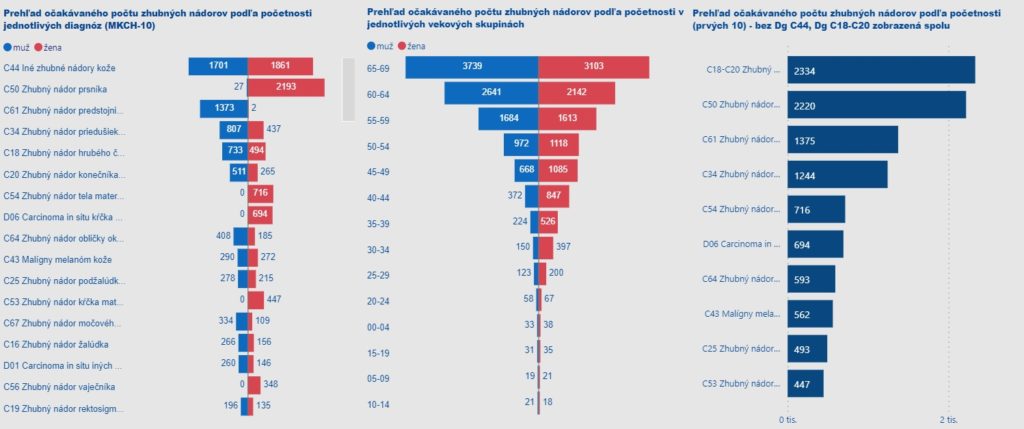

- každoročne dostane onkologické ochorenie cca 35-40 000 Slovákov, pričom tento počet má neustále rastúcu tendenciu

- v dostupnosti registrovaných onkologických liekov patríme medzi najhorších v EÚ, pričom naše verejné zdravotníctvo prepláca len 1 z 3 registrovaných liekov resp. len 1 zo 4 pri najčastejších formách rakoviny

- takmer polovica z novodiagnostikovaných onkologických pacientov je v produktívnom veku, viď obrázok nižšie (stredný graf)

- výsledkom nielen týchto chorôb je, že máme každý rok nových cca 15-18 000 invalidov (dokopy vyše 220 000), ktorí v priemere dostávajú od štátu invalidnú rentu 230 € resp. 420 €.

Neviem ako sa na vyššie uvedené štatistiky pozeráte vy, ale ja tam veľa optimizmu nevidím :/.

Radšej si budem peniaze investovať

„Peniaze, ktoré by som mal platiť za poistenie si budem radšej investovať“. To je jeden z najčastejších nesprávnych argumentov klientov s ktorým sa stretávam v praxi. Chápem, že na prvý pohľad pôsobí krajšie investovať si peniaze ako platiť za poistenie, z ktorého v prípade, že sa nič nestane, nič nedostanem. Ale o to presne v poistení ide! Poistenie si platím pre tie prípady, že budem jeden z tých nešťastných zemepánov, ktorým sa stane fatálna udalosť v podobe smrti alebo invalidity. A čím skôr sa takáto udalosť stane, tým máte väčší problém. Pretože aj keby ste si peniaze každý mesiac investovali, nemáte nakumulovaný v investíciách dostatočný objem finančných prostriedkov, ktorý viete využiť na riešenie fatálnej situácie. Laicky povedané, keď sa stanem invalidom, potrebujem čo najväčšiu finančnú injekciu hneď. A to sa pri investovaní s pravidelnými mesačnými vkladmi nedá dosiahnuť.

Ako dôkaz dávam graf nižšie, na ktorom vidieť (žltá farba) že aj pri investovaní 100 € mesačne a zhodnotení 8% p.a. dosiahne stav účtu akú-takú relevantnú výšku až po 15.-20. roku. Navyše tento prepočet abstrahuje od akýchkoľvek poplatkov. A zároveň si povedzme otvorene, že 100 € mesačne nemá možnosť investovať každý.

Naopak, pri poistení smrti alebo akejkoľvek invalidity s klesajúcou poistnou sumou napr. na 150 000 € (fialová farba v grafe) na poistnú dobu 30 rokov vám klesá výška krytia každý rok o 5000 €. Tým pádom máte zabezpečené, že v prípade fatálnej udalosti dostávate vy alebo vaši pozostalí významnú finančnú injekciu hneď. A čím neskôr sa vám nejaká nepríjemná udalosť stane, klesajúca poistná suma sa kompenzuje nárastom vašich investícií.

V zásade si teda kupujete poistením čas na to, aby ste si vedeli majetok vybudovať.

Zohľadnili ste dobu trvania dedičského konania?

Taktiež treba spomenúť, že v prípade smrti partnera/manžela nemáte nárok nakladať s jeho investíciami, úsporami či bežným účtom do doby, kým neprebehne dedičské konanie. A to podľa viacerých advokátskych kancelárií v praxi trvá na Slovensku v priemere 6 mesiacov. V poistení sa nastavuje oprávnená osoba, ktorej sa poistná suma vypláca priamo po nahlásení úmrtia.

Mám peniaze, ktorými sa kryjem

Opäť častý a v zásade racionálny argument, ktorý dáva zmysel. Ale matematicky sa to dá spraviť lepšie. Predstavte si situáciu, že máte hypotéku so zostatkom 100 000 € (alebo je to výška vašich záväzkov v podobe pozostalej rodiny) a zároveň máte úspory vo výške 100 000 €. Jednoduchá rovnica hovorí, že ak sa mi niečo stane (či už smrť alebo invalidita), z peňazí, ktoré mám, vyplatím hypotéku.

Skúsim vám ale ukázať iný, matematicky výhodnejší pohľad. Financie, ktoré máte – 100 000 €, si môžete zainvestovať do 1. Realitného fondu od IAD Investments, kde sa dlhodobo hýbe čistý výnos po zdanení na úrovni 3% p.a. Ale ak fondom neveríte, pracujme s termínovaným vkladom s čistým výnosom 2% p.a. Čistý ročný výnos máte 3000 € resp. 2000 €. Pozrite si teraz graf nižšie.

V prípade, že máte 35 rokov (červený stĺpec v grafe), poistenie smrti alebo akejkoľvek invalidity s klesajúcou poistnou sumou na 100 000 € stojí v poisťovni cca 45 € / mesačne t.j. 540 € za rok.

Nedáva väčší zmysel mať poistenie za 540 € ročne, ktoré vám pokryje záväzok hypotéky, pričom vaše peniaze vám vyrobia na výnose 3000 € resp. 2000 € za rok? Týmto krokom si zabezpečíte to, že výnos z vašich peňazí vám pokryje náklad na poistenie, v prípade fatálnej udalosti dostanete poistné plnenie z poisťovne, ktorým viete vyplatiť hypotéku a zároveň vám stále ostávajú vaše peniaze poruke.

Oplatí sa v tomto prípade životné poistenie? Ja tvrdím, že jednoznačne áno. Otvorene ale treba povedať, že výhodnosť popisovaného riešenia klesá vyšším vekom klientov, keďže poistenie stojí pri starších klientoch rapídne viac. Ale do veku 35 rokov to matematicky vychádza vždy.

PS: Mohol som tieto prepočty robiť so zaujímavejšími výnosmi, ktoré sú v indexových ETF fondoch a bez dane. Cieľom ale bolo ukázať, že to dáva zmysel aj pri relatívne nízkych zhodnoteniach.

Moja nehnuteľnosť je moja poistka

Mnoho ľudí zdedilo alebo si kúpilo investičnú nehnuteľnosť, ktorú prenajíma. U nich sa v praxi stretávam s argumentom, že poistenie pre nich nie je potrebné, keďže by v prípade fatálnych udalostí nehnuteľnosť predali a peniaze z predaja použili na „hasenie“ vzniknutej situácie.

Avšak aj v tomto prípade o rovnaký princíp ako predchádzajúci bod, ktorý som popisoval vyššie. Predstavme si konkrétnu situáciu. Vaša nehnuteľnosť má trhovú hodnotu 150 000 € a mesačne ju prenajímate za 550 € (450 € + 100 € energie/sipo a pod.). V tomto prípade budem pre jednoduchosť abstrahovať od dane z príjmu. Váš zisk je teda ročne 450 € * 12 = 5400 €.

Prečo by ste mali v prípade fatálnych udalostí predávať nehnuteľnosť, ktorá vám dokáže zarobiť veľmi slušné peniaze, keď za cca 10% z ročného nájmu si dokážete zaplatiť poistenie, vďaka ktorému vám ostane aj nehnuteľnosť a budete mať aj peniaze na následky fatálnych udalostí?

Oplatí sa v tomto prípade životné poistenie? Ja tvrdím, že áno. Každá situácia človeka je samozrejme iná, závery teda nechcem generalizovať. Ale aj tu opäť platí, že pre mladých klientov to vždy bude dávať zmysel.

Aj v tomto prípade berte do úvahy, že v prípade smrti vlastníka nehnuteľnosti bude musieť najprv prebehnúť dedičské konanie. A až tak sa začať riešiť jej predaj. To spôsobí, že k peniazom sa pozostalí z praxe nedostanú skôr ako po 9 mesiacoch.

Záver: Oplatí sa teda životné poistenie?

Pokiaľ máte do 35 rokov, z matematického hľadiska bude dávať rizikové životné poistenie vždy zmysel a to aj matematický, ako som vysvetľoval vyššie. Myslite na to, že v mladom veku budete mať poistné nižšie a zároveň máte lepší zdravotný stav ako budete mať o 10 rokov neskôr. To znamená, že neskôr sa s najväčšou pravdepodobnosťou nebudete vedieť poistiť v plnom rozsahu. Ja sám už patrím od svojich 30. rokov do zoznamu tých 700 000 ľudí, ktorí sú na Slovensku sledovaní v kardiologických ambulanciách.

Taktiež si uvedomte, že môžete mať aj tie najvýnosnejšie a poplatkovo najlacnejšie investície, najlepšiu hypotéku na trhu (10 alebo 20r fix z 1 až 1,4%), správne nastavené dôchodkové piliere, ale ak prídete o schopnosť pracovať, všetky vaše plány sa rozsypú ako domček z karát.

Na Slovensku máme taký paradox. Ak si kúpime nové auto, nikto z nás ani len neuvažuje, že si nebudeme platiť 500 a viac eur ročne za PZP, Kasko a GAP. Ale platiť podobnú sumu za to, aby som bol krytý ja t.j osoba, ktorá všetko platí, tak to už nie.